Zde najdete metody, které pomáhají porozumět situaci firmy

K metodám finanční analýzy použitým v programu FinAnalysis patří i poměrové ukazatele. Ty použijete ke zjištění rentability, zadluženosti či likvidity firmy.

Obsah stránky

Ukazatelé rentability (Profitability ratios)

Ukazatelé likvidity (Liquidity ratios)

Ukazatelé aktivity (Activity ratios)

Ukazatelé zadluženosti (Leverage ratios)

Ukazatelé na bázi provozního cash flow (Indicators based on cash flow)

Ukazatelé kapitálového trhu (Indicators of Capital Market)

Poměrová analýza obecně spočívá v porovnávání vzájemných vztahů (poměrů) různých ekonomických dat získaných zpravidla z účetních výkazů firmy. Takto získané veličiny nazýváme odborně poměrovými ukazateli.

Co nám přinášejí poměrové ukazatele používané ve finanční analýze:

- Říkají, zda váš majetek používáte rentabilně, měří efektivnost vloženého kapitálu do společnosti a schopnost vytvořit nové zdroje. Používají se k hodnocení ziskovosti vzhledem ke klíčovým ukazatelům jako jsou tržby, aktiva a vlastní kapitál.

- Počítají likviditu, tedy avizují vám, jak si na tom stojí vaše firma ve vztahu ke svým krátkodobým závazkům, jak rychle jste schopni své závazky splácet. Likvidita vyjadřuje míru obtížnosti přeměny majetku do hotovostní formy.

- Říkají, jak efektivně ve firmě hospodaříte s aktivy (majetkem, pohledávkami, zásobami...), jak dlouho v nich máte vázány finance. Pokud máte více aktiv, než je potřeba, vznikají vám zbytečné náklady, pokud jich máte málo, přicházíte o možné tržby.

- Přinášejí informace týkající se úvěrového zatížení vaší firmy. Úvěry jsou do určité míry žádoucí, ale nesmíte firmu zatěžovat příliš vysokými finančními náklady. Vyšší zadluženost je možná, ale jen v případě vyšších hodnot firemní rentability.

- Analyzují kapitálový trh, který je důležitým parametrem k vykreslení hospodářské situace podniku pro současné i budoucí investory. Minulá činnost podniku je hodnocena pro predikci budoucnosti podniku. Využívají údaje o tržní hodnotě akcií či výši dividend.

V programu FinAnalysis si zjistíte tyto, v následujím textu popsané, poměrové ukazatele rentability, likvidity, aktivity, zadluženosti, ukazatele na bázi cash flow a kapitálového trhu.

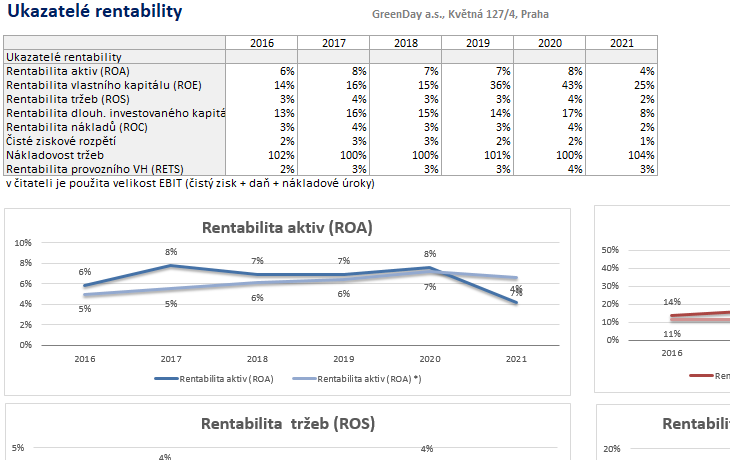

Ukazatelé rentability (Profitability ratios)

Rentabilita má mezi ostatními skupinami poměrových ukazatelů výsadní postavení. Mikroekonomická teorie říká, že hlavním motivem firmy vstupu do odvětví je zisk a hlavním cílem pak maximalizace zisku. Proto je hodnocení ziskovosti důležitým měřítkem efektivnosti využívání vloženého kapitálu.

Například výnos na vlastní kapitál ROE by měl být vyšší než výnos z alternativních investic r. Minimální mez určují výnosy dlouhodobých státních dluhopisů. V opačném případě není podnikání nebo investice do společnosti dostatečně výnosná vzhledem k podstoupenému riziku. Více by se pak vyplatilo společnost prodat a koupit dluhopisy.

Ukazatelé rentability vypovídají o tom, jak efektivně dokáže podnik zhodnotit vložený kapitál. V případě rentability se tedy vždy jedná o poměr zisku nejčastěji k vloženému kapitálu v různých podobách. Rentabilita vyjadřuje schopnost vloženého kapitálu přinášet kladný zisk. Ideální by byla co největší hodnota ukazatele, ale základem podnikání každé firmy by mělo být dosažení alespoň kladné hodnoty ukazatele.

Rentabilita aktiv (ROA)

Ukazatel rentability aktiv (celkového vloženého kapitálu) je považován za klíčové měřítko rentability. Poměřuje zisk s celkovými aktivy investovanými do podnikání a vyjadřuje tak celkovou efektivnost podniku, jeho hrubou produkční sílu. Informuje, jak byl zhodnocen celkový vložený kapitál bez ohledu na to, zda byl financován z vlastních či cizích zdrojů.

| EBIT | |

| Rentabilita aktiv = | ----------------------- * 100 [%] |

| celková aktiva |

Rentabilita vlastního kapitálu (ROE)

Tento ukazatel měří efektivnost, s níž podnik využívá kapitál vlastníků, tzn. že měří, kolik čistého zisku připadá na jednu korunu investovaného kapitálu akcionářem. Zejména pro akcionáře je rentabilita vlastního kapitálu obzvláště klíčovým ukazatelem. Ti vyvíjí tlak na vedení podniku, aby maximalizovalo zisk před zdaněním, minimalizovalo zdanění zisku a co nejefektivněji využívalo zdroje kapitálu.

Rentabilita by měla být vždy vyšší než možný výnos stejné rizikové investice nebo například průměrný roční výnos pětiletých státních dluhopisů do doby splatnosti.

| EBIT | |

| Rentabilita vlastního kapitálu = | ----------------------- * 100 [%] |

| vlastní kapitál |

Rentabilita tržeb (ROS)

Ukazatel rentability tržeb (ziskové marže) informuje o tom, jak je podnik ziskový, kolik korun zisku mu vyplyne z jedné koruny tržeb, měří tedy ziskovost (efekt) tržeb. Z tohoto ukazatele můžeme usoudit jak hospodárně firma vynakládá prostředky, jak kontroluje náklady a jaké má firma postavení na trhu z hlediska úspěchu jejích výrobků. Pro dosazení údajů z výkazu zisku a ztrát za tržby obvykle dosazujeme tržby za prodej zboží a tržby za prodej vlastních výrobků a služeb, tj. ty, jež představují výstup z vlastní podnikatelské činnosti firmy, za čistý zisk považujeme výsledek hospodaření za účetní období.

Dosahuje-li zisková marže nízkých hodnot nebo několik let klesá, měl by se podnik zaměřit na podrobnou analýzu jednotlivých nákladů. Snížením nákladů by pak mohl dosahovat vyššího zisku. Obecně platí, že čím vyšší je rentabilita tržeb, tím lépe.

Hodnotu tohoto ukazatele je však třeba posuzovat s celkovým objemem tržeb (odbytu) a rychlostí obratu zásob. Nízká hodnota tohoto ukazatele, spolu s rychlým obratem zásob a vysokým objemem tržeb, může být výhodnější než v opačném případě. Absolutní částku zisku je možné zvyšovat zvětšováním objemu tržeb, i když zisková marže klesá, což je typickým příkladem dnešních maloobchodníků, kteří se snaží zvýšit odbyt snížením cen výrobků. Dosahují tím sice nižšího zisku na jednotku, ale v souhrnu jejich zisk narůstá právě zvýšením tržeb.

| EBIT | |

| Rentabilita tržeb = | ------------ * 100 [%] |

| tržby |

Rentabilita dlouhodobě investovaného kapitálu (ROCE)

Tento ukazatel poskytuje údaj, jak efektivně jsme do svého byznysu investovali (ať už z vlastních či cizích zdrojů) z dlouhodobého hlediska. Ukazuje tedy výnosnost dlouhodobých zdrojů.

Udává, jakou výši EBIT nebo zisku podnik dosáhl z 1 koruny investované akcionáři a věřiteli. V čitateli se objevuje EBIT nebo zisk a ve jmenovateli vlastní kapitál, dlouhodobé závazky (včetně dlouhodobých bankovních úvěrů), případně i rezervy.

| EBIT | |

| Rentabilita dlouh. inv. kapitálu = | --------------------------------------------------------------- * 100 [%] |

| dlouhodobé závazky + vlastní kapitál |

Rentabilita nákladů

Ukazatel rentability nákladů vyjadřuje kolik korun zisku podnik získal vložením jedné koruny nákladů, vyjadřuje tedy, s jakou mírou efektivnosti byly náklady vynaloženy. Hodnota tohoto ukazatele by měla být co nejvyšší a měla by se ve svém vývoji stále zvyšovat, neboť podnik by se měl snažit dosahovat co nejvyššího zisku při co nejnižších nákladech.

| EBIT | |

| Rentabilita nákladů = | ------------------------- * 100 [%] |

| celkové náklady |

Čisté ziskové rozpětí

Tento ukazatel je obdobný jako ukazatel rentability tržeb, ale porovnává místo tržeb celkové výnosy firmy. Měří tedy podíl čistého zisku, který připadá na 1 Kč výnosů.

| zisk | |

| Čisté ziskové rozpětí = | --------------------------------------------------------- * 100 [%] |

| provozní výnosy + mimořádné výnosy |

Nákladovost tržeb

Tento ukazatel vyjadřuje jaká část z 1 Kč tržeb připadá na celkové náklady. Je vhodný hlavně ke srovnávání uvnitř firmy, zejména jako indikátor růstu provozních nákladů v čase; zvyšování ukazatele může totiž poukazovat na zvyšování nákladů a naopak. Srovnání mezi firmami navzájem dává smysl jen u velmi podobných firem ve stejném oboru, kde se dá očekávat obdobná nákladovost a % hrubé marže. Vhodné srovnání je s oborovým průměrem.

| náklady + daň z příjmu | |

| Nákladovost tržeb = | -------------------------------------- * 100 [%] |

| tržby |

Rentabilita provozního výsledku hospodaření (RETS)

Jedná se o ukazatel, který vypovídá o provozní síle podniku. Provozní výsledek hospodaření je při výpočtu tohoto ukazatele upraven o mimořádné operace týkající se prodeje dlouhodobého majetku.

| Provozní VH + Zůstatková cena prodaného DM - Tržby z prodeje DM | |

| RETS = | ----------------------------------------------------------------------------------------------------------------------------- * 100 [%] |

| Tržby z prodeje zboží + Tržby z prodeje vlastních výrobků a služeb |

Výnosnost vlastního kapitálu

Rentabilita vlastního kapitálu by měla být vyšší než míra výnosu bezrizikové alokace kapitálu, např. výnos pětiletých státních dluhopisů. Pro vlastníky podniku je tento ukazatel klíčovým měřítkem toho, jak byly prostředky, které do podniku vložili, zhodnoceny. Slouží pro jejich rozhodování o tom, zda vysoce riziková investice, kterou vklad do podniku je, je výnosnější než jiné investiční příležitosti. Základem pro srovnání jsou zpravidla státem garantované dluhopisy, které jsou považovány za nejméně rizikovou investici. Je-li hodnota ukazatele rentabilita vlastního kapitálu trvale nižší, racionálně uvažující investor svůj kapitál bude chtít zhodnotit výhodnějším způsobem.

Ukazatelé likvidity (Liquidity ratios)

Likvidita vyjadřuje schopnost jakékoli složky majetku firmy přeměnit se v peněžní hotovost. Tato schopnost je důležitá zejména ve chvíli, kdy má firma nedostatek peněžních prostředků a přitom je nucena uhradit okamžitě splatné závazky. Likvidita ukazuje, kolikrát pokrývají oběžná aktiva krátkodobé závazky podniku, tj. kolikrát je podnik schopen uspokojit věřitele, kdyby proměnil veškerá oběžná aktiva v daném okamžiku na peněžní prostředky. Hlavní smysl tohoto měření je v tom, aby podnik hradil krátkodobé závazky z těch složek aktiv, které jsou k tomu určeny a ne např. prodejem hmotného investičního majetku.

Likvidita tedy vyjadřuje míru obtížnosti přeměny majetku do hotovostní formy. Je obecnou charakteristikou majetku. V závislosti na míře obtížnosti jednotlivých složek aktiv přeměnit se na likvidní (peněžní) prostředky se rozlišuje likvidita běžná, pohotová a hotovostní.

Likvidita běžná (likvidita III. stupně)

Říká, kolika korunami z našich celkových oběžných aktiv je pokryta 1 Kč našich krátkodobých závazků, neboli kolikrát jsme schopni uspokojit naše věřitele, kdybychom v určitém momentě přeměnili tato oběžná aktiva na hotovost.

| oběžná aktiva | |

| Běžná likvidita = | --------------------------------------- |

| krátkodobé závazky |

(doporučená hodnota je 1,5 - 2,5)

Uvedený ukazatel vyjadřuje "kolikrát pokrývají oběžná aktiva krátkodobé závazky podniku." Čitatel je nutno poupravit o nedobytné pohledávky, tj. zahrnout jen pohledávky v čisté výši. Někdy je použito pravidlo započítávání jen jedné poloviny výše pohledávek. Nezahrnují se sem ani náklady příštích období, jelikož přesahují období jednoho roku a tudíž je nelze začlenit do oběžného majetku.

Čím vyšší je hodnota ukazatele, tím je příznivější zachování platební schopnosti podniku. Za optimální hodnotu ukazatele je považováno 2,1.

Likvidita pohotová (likvidita II. stupně)

Je "očištěna" o ne zrovna příliš likvidní položku - zásoby. Jinak řečeno, kolika korunami našich pohledávek a hotovosti (pokladna či bankovní účet) je pokryta 1 Kč našich krátkodobých závazků. Tento ukazatel odečítá z oběžných aktiv jejich nejméně likvidní složku - zásoby, popř. také dlouhodobé pohledávky a je tak vhodný v odvětvích, kde firma musí ze své podstaty držeb vysoké stavy zásob.

| oběžná aktiva - zásoby | |

| Pohotová likvidita = | ----------------------------------- |

| krátkodobé závazky |

(doporučená hodnota je v rozmezí 1 - 1,5)

Ukazatel pohotové likvidity Poměřuje pohotová oběžná aktiva ke krátkodobým dluhům tím, že z oběžných aktiv jsou vyloučeny zásoby. Výsledná hodnota ukazatele může mít určitý nedostatek o výpovědi pohotové likvidity, a to pokud se o závazcích z poskytnutého finančního pronájmu neúčtuje do dlouhodobých závazků.

Likvidita okamžitá (likvidita I. stupně)

Je právem považována za nejpřísnější likvidní ukazatel, neboť udává schopnost zaplatit své krátkodobé závazky "ihned" - tedy pomocí hotovosti, peněz na bankovních účtech, šeky či krátkodobými cennými papíry. Ukazatel ponechává v čitateli pouze nejvíce likvidní složku – (krátkodobý) finanční majetek obsahující hotovost, bankovní účty a případně i krátkodobý finanční majetek (krátkodobé cenné papíry).

| finanční majetek | |

| Okamžitá likvidita = | -------------------------------------- |

| krátkodobé závazky |

(doporučená hodnota je v rozmezí 0,2 - 0,5)

Likvidita provozní pohotová

Tento ukazatel poměřuje krátkodobé pohledávky + finanční majetek s krátkodobými závazky. Na rozdíl od pohotové likvidity nebere v úvahu krátkodobé bankovní úvěry. Doporučená hodnota se pohybuje kolem 1,2.

| oběžná aktiva - zásoby | |

| Provozní pohotová likvidita = | ----------------------------------------------------------------------------- * 100 [%] |

| krátkodobé závazky - závazky k úvěrovým institucím |

Podíl pracovního kapitálu na celkových aktivech

Vyjadřuje podíl čistého pracovního kapitálu na aktivech. Čistý pracovní kapitál představuje část volných prostředků, která zůstane podniku k dispozici po úhradě všech běžných závazků. Lze ho zjistit jako rozdíl oběžných aktiv a krátkodobých cizích pasiv (krátkodobých závazků). Dostatek tohoto kapitálu souvisí s likviditou podniku a je určován dobou obratu zásob, pohledávek, dobou dodavatelského úvěru a dalšími kritérii pro hodnocení úspěšnosti podniku.

K zvýšení čistého pracovního kapitálu dochází zvyšováním oběžných aktiv nebo snižováním krátkodobých závazků, naopak ke snižování čistého pracovního kapitálu dochází snižováním oběžných aktiv nebo zvyšováním krátkodobých závazků.

| pracovní kapitál netto | |

| Podíl pracovního kapitálu = | ----------------------------------- |

| celková aktiva |

Výše závazků vzhledem ke kapitálu (Debt to Equity Ratio)

Měří výši závazků společnosti vzhledem k účetní hodnotě společnosti. Vyjadřuje jak veliký poměr dluhů a kapitálu potřebuje společnost ke svému provozu.

| celkový dluh | |

| Výše závazků vzhledem ke kapitálu = | --------------------------------- |

| vlastní kapitál |

Krytí zásob pracovním kapitálem

Krytí zásob pracovním kapitálem je dáno podílem pracovního kapitálu na financování zásob.

| čistý pracovní kapitál | |

| Krytí zásob pracovním kapitálem = | ---------------------------------- |

| zásoby |

Poměr dlouhodobých závazků k majetku (Long Term Debt to Total Asset Ratio Equity)

V tomto případě jde o aktiva korporace, které jsou financována pomocí úvěrů a finančních závazků, které trvají více než jeden rok. Poměr poskytuje obecný pohled schopnosti plnit finanční požadavky na nesplacených úvěrech. Meziroční pokles v této metrice naznačuje, že společnost se postupně stává méně závislá na dluhu, který podporuje její podnikání.

Vyjadřuje schopnost společnosti platit své krátkodobé závazky.

| dlouhodobé závazky | |

| Poměr dlouhodobých závazků k majetku = | ------------------------------------- |

| celková aktiva |

Krytí cizích zdrojů

Poměr vlastních a cizích zdrojů je různý v různých oborech činnosti podniků. Podnik se úvahami o tomto podílu zabývá v rámci formulování své dluhové politiky. Při jejím formulování může využít určitých teoretických pravidel či metod optimalizace finanční struktury. K nejčastěji uváděným pravidlům patří:

- pravidlo vertikální kapitálové struktury, které uvádí, že podíl vlastních a cizích zdrojů by měl být 1: 1, neboť vlastníci podniku by měli přispívat alespoň stejným dílem k financování jako věřitelé,

- zásada, že podíl vlastního kapitálu na celkových zdrojích by měl být pokud možno vyšší než podíl dluhového financování, neboť cizí kapitál je nutno splatit. Nízký poměr vlastního kapitálu k cizímu je považován za určitý finanční nedostatek podniku a ohrožení jeho stability.

| vlastní kapitál | |

| Krytí cizích zdrojů = | ------------------------------- |

| cizí zdroje |

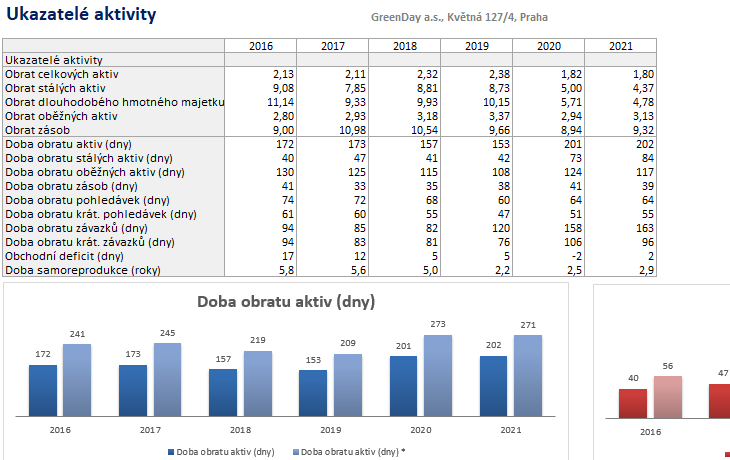

Ukazatelé aktivity (Activity ratios)

Tento list poskytuje informace o tom, jak efektivně se ve firmě hospodaří s aktivy (majetkem, pohledávkami, zásobami...), tedy respektive, jak dlouho jsou v nich vázány finanční prostředky. Tedy jak podnik využívá svá aktiva, zda disponuje nevyužívanými kapacitami, zda má firma dostatek produktivních aktiv. Pokud má podnik více aktiv, než je potřeba, vznikají zbytečné náklady, pokud jich má naopak málo, přichází o možné tržby. Ukazatele hospodářské aktivity se obvykle vyjadřují ve dvou formách - době obratu či rychlosti obratu aktiv.

Zjištění objemu a doby, po kterou je kapitál vázán v jednotlivých formách majetku firmy, má význam pro zjištění potřebného objemu kapitálu k realizaci činnosti firmy a k získání zisku. Podstatou podnikání je totiž kapitál v peněžní podobě „protáhnout“ výrobními a prodejními procesy ve firmě a na konci výrobního cyklu ho získat opět v peněžní podobě, ovšem navýšený o zisk. Podstatou všech ukazatelů aktivity firmy je srovnávání tržeb za dané období se zkoumanými složkami aktiv.

Ukazatele aktivity se obvykle vyjadřují ve dvou formách - době obratu či rychlosti obratu aktiv

1) Ukazatel obratu (rychlosti obratu)

| tržby nebo náklady za určité období | |

| Rychlost obratu, položky někdy nazývána jen jako obrat = | --------------------------------------------------------- |

| zvolená položka aktiv nebo pasiv |

2) Doba obratu

| zvolená položka aktiv nebo pasiv | |

| Doba obratu položky aktiv nebo pasiv = 365 * | ------------------------------------------------------ |

| tržby nebo náklady za určité období |

Obrat aktiv

Označovaný též jako produktivita vloženého kapitálu, měří efektivnost využití veškerých aktiv ve firmě. Ukazuje, jak se zhodnocují naše aktiva ve výrobní činnosti firmy bez ohledu na zdroje jejich krytí.

Jedná se o komplexního ukazatele měřící rychlost obratu použitých celkových aktiv, tj. ukazatel udává, kolikrát se celková aktiva obrátí za rok. Při mezipodnikovém srovnání je nutné zohlednit stáří stálých aktiv a dát pozor na rozdíly dané zvolenou odpisovou metodou.

| tržby | |

| Obrat aktiv = | ----------------------- |

| celková aktiva |

Standardizovanou doporučenou hodnotou pro podniky činné v oblasti strojírenství je index v rozmezí 1 - 1,5.

Obrat stálých aktiv

Je ukazatelem efektivnosti využívání budov, strojů, zařízení, dopravních prostředků a ostatního dlouhodobého hmotného najetku. Případná nepříznivá hodnota signalizuje její nízké využití a je upozorněním pro výrobu, aby zvýšila využití svých výrobních kapacit. Zároveň je upozorněním pro manažery, aby omezili firemní investice.

Ukazatel obratu stálých aktiv vyjadřuje, jaká výše tržeb byla vyprodukována z 1 Kč celkového majetku podniku. Je často využíván při komparativní analýze. Pokud výsledná hodnota ukazatele rychlosti obratu stálých aktiv je nízká, je vhodné zvyšovat tržby nebo odprodávat aktiva.

| tržby | |

| Obrat stálých aktiv = | -------------------- |

| stálá aktiva |

Doporučuje se, aby hodnota ukazatele dosahovala v průměru 5,1.

Obrat dlouhodobého hmotného majetku

Ukazatel produktivity (míry využití) věcného kapitálu (DHM). Udává kolik je schopna 1 Kč vázaná ve DHM vyprodukovat Kč tržeb.

| tržby | |

| Obrat DHM = | ----------------------------------------------- |

| dlouhodobý hmotný majetek |

Obrat oběžných aktiv

Vyjadřuje počet obrátek oběžného majetku za jeden rok, nebo lze také říci kolik vyprodukuje 1 Kč vázaná v oběžných aktivech Kč tržeb.

| tržby | |

| Obrat oběžných aktiv = | ----------------------- |

| oběžná aktiva |

Obrat zásob

Sděluje, kolikrát je během roku každá položka zásob přeměněna v hotovost (prodána) a znovu uskladněna. Přináší tedy přehled o úrovni likvidity těchto zásob.

Ukazatel rychlosti obratu zásob udává, kolikrát se přemění zásoby v ostatní formy oběžného majetku až po prodej hotových výrobků a opětovný nákup zásob. Obecně se v praxi používají v čitateli místo výše tržeb celkové náklady.

| tržby | |

| Obrat zásob = | -------------- |

| zásoby |

Doporučená hodnota pro tento ukazatel je od 4,5 do 6.

Doba obratu aktiv

Udává průměrný počet dnů, po než jsou celková aktiva vázány v podnikání do doby jejich spotřeby. Pokud je ukazatel nižší než průměrná hodnota v oboru, firma hospodaří lépe, než je obvyklé.

| celková aktiva | |

| Doba obratu stálých aktiv = 365 * | ------------------------ [ve dnech] |

| tržby |

Doba obratu stálých aktiv

Udává průměrný počet dnů, po než jsou stálá aktiva vázány v podnikání do doby jejich spotřeby. Pokud je ukazatel nižší než průměrná hodnota v oboru, firma hospodaří lépe, než je obvyklé.

| stálá aktiva | |

| Doba obratu stálých aktiv = 365 * | --------------------- [ve dnech] |

| tržby |

Doba obratu oběžných aktiv

Ukazuje, kolik dní se kapitál vyskytuje ve formě oběžného majetku, než se přemění v tržby.

| oběžná aktiva | |

| Doba obratu oběžných aktiv = 365 * | ------------------------ [ve dnech] |

| tržby |

Doba obratu zásob

Udává, za jakou dobu firma průměrně prodá své zásoby. Jinak řečeno, jak dlouho tyto zásoby leží na skladě a vážou tak na sebe finanční prostředky. Pomocí ukazatele obratu zásob lze vypočítat, kolik dnů jsou oběžná aktiva vázána v určité formě zásob. Tento ukazatel udává počet dní, za něž se zásoba přemění v hotovost nebo pohledávku.

| zásoby | |

| Doba obratu zásob = 365 * | ------------------------ [ve dnech] |

| tržby |

Doba obratu pohledávek

Neboli doba splatnosti pohledávek nám říká, za jak dlouhou dobu (v průměru) nám zákazník zaplatí; tedy jak dlouhou dobu máme v těchto pohledávkách vázány naše finance.

Hodnota doby obratu pohledávek by měla odpovídat průměrné době splatnosti faktur. Standardní hodnota tohoto ukazatele pro všechny podniky je běžně uváděna kolem 30 dnů. V průběhu roku by měl vrcholový management kontrolovat ukazatel doby obratu pohledávek se stanovenou lhůtou splatnosti a porovnávat, zda inkaso probíhá v souladu se stanovenými podmínkami.

| pohledávky | |

| Doba obratu pohledávek = 365 * | ----------------------- [ve dnech] |

| tržby |

Doba obratu krátkodobých pohledávek

Neboli doba splatnosti krátkodobých pohledávek nám říká, za jak dlouhou dobu (v průměru) nám zákazník zaplatí; tedy jak dlouhou dobu máme v těchto pohledávkách vázány naše finance.

Hodnota doby obratu pohledávek by měla odpovídat průměrné době splatnosti faktur. Standardní hodnota tohoto ukazatele pro všechny podniky je běžně uváděna kolem 30 dnů. V průběhu roku by měl vrcholový management kontrolovat ukazatel doby obratu pohledávek se stanovenou lhůtou splatnosti a porovnávat, zda inkaso probíhá v souladu se stanovenými podmínkami.

| krát. pohledávky | |

| Doba obratu krát. pohledávek = 365 * | -------------------------------- [ve dnech] |

| tržby |

Doba obratu závazků

Doba úhrady závazků říká, za kolik dní (tj. s jakou dobou splatnosti) v průměru hradíme své závazky nebo jinými slovy, kolik dní čerpáme dodavatelský úvěr od našich dodavatelů a zaměstnanců. Je přitom nanejvýš vhodné, aby hodnota tohoto ukazatele byla vyšší než hodnota doby splatnosti pohledávek - jinými slovy, aby firma vůbec využívala bezúročných tzv. dodavatelských úvěrů.

| závazky | |

| Doba obratu závazků = 365 * | --------------------------------- [ve dnech] |

| tržby |

Doba obratu krátkodobých závazků

Doba úhrady krátkodobých závazků říká, za kolik dní (tj. s jakou dobou splatnosti) v průměru hradíme své závazky nebo jinými slovy, kolik dní čerpáme dodavatelský úvěr od našich dodavatelů a zaměstnanců. Je přitom nanejvýš vhodné, aby hodnota tohoto ukazatele byla vyšší než hodnota doby splatnosti pohledávek - jinými slovy, aby firma vůbec využívala bezúročných tzv. dodavatelských úvěrů.

| krát. závazky | |

| Doba obratu krát. závazků = 365 * | --------------------------------- [ve dnech] |

| tržby |

Obchodní deficit (Trade Deficit)

Označuje rozdíl mezi dobou splatnosti pohledávek a mezi dobou úhrady závazků. Udává počet dnů, které je třeba profinancovat.

Porovnáním doby obratu pohledávek a doby obratu závazků lze stanovit obchodní deficit, a tedy to, jestli podnik úvěruje svoje zákazníky, anebo naopak jestli dodavatelé pomáhají financovat provoz podniku. V prvním případě to může znamenat potřebu dalších zdrojů financování, v druhém případě zvýšení volného peněžního toku. Stanovení obchodního deficitu má klíčový význam pro stanovení kapitálové potřeby ve finančním řízení.

| pohledávky z obchodního styku | závazky z obchodního styku | ||

| Obchodní deficit = | ----------------------------------------------- | - | ------------------------------------------------ |

| (tržby / 365) | (tržby / 365) | ||

Doba samoreprodukce

Ukazatel informuje, za jak dlouhou dobu bude obnovena položka vlastního kapitálu, zjednodušeně řečeno, za jak dlouho si na sebe podnik vydělá. Uvádí se, že tato doba (počet let), by neměla přesáhnout 8 let.

| vlastní kapitál | |

| Doba samoreprodukce = | ----------------------------- |

| čistý zisk + odpisy |

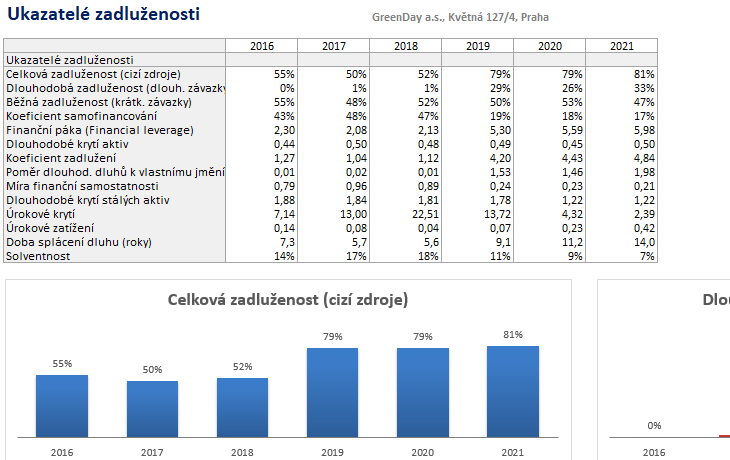

Ukazatelé zadluženosti (Leverage ratios)

Přináší informace týkající se úvěrového zatížení firmy. To je jistě do určité míry žádoucí, ale nesmí to firmu zatěžovat příliš vysokými finančními náklady. Vyšší zadluženost je proto možná, ale jen v případě vyšších hodnot firemní rentability.

Ukazatelé zadluženosti vyjadřují zejména vztah mezi cizími a vlastními zdroji firmy. Tedy míru, do jaké je podnik financován cizími zdroji. Zadluženost obecně nemusí být negativní charakteristikou firmy. Její růst ve stabilní firmě totiž přispívá ke zvyšování rentability (efekt finanční páky). S rostoucí zadlužeností však roste riziko, že společnost bude mít problémy se splácením úroků a dostane se do nepříznivé finanční situace. Obecně platí, že je vhodné vypočítané ukazatele sledovat v porovnání s odvětvím a s konkurenty společnosti. Zároveň je vhodné sledovat vývoj ukazatelů v čase.

Celková zadluženost

Ukazatel zadluženosti bývá též označován jako ukazatel věřitelského rizika (angl. debt ratio). Celkové závazky v tomto ukazateli zahrnují závazky krátkodobé i dlouhodobé, včetně bankovních úvěrů. Obecně platí, že čím vyšší je hodnota tohoto ukazatele, tím vyšší je zadluženost celkového majetku podniku a tím vyšší riziko věřitelů, že jejich dluh nebude splacen. Zadluženost ovlivňuje nejen riziko věřitelů, ale také celkovou výnosnost podniku, neboť použití cizích zdrojů zvyšuje náklady podniku. Ukazatel má velký význam zejména pro dlouhodobé věřitele.

| cizí zdroje | |

| Celková zadluženost = | ----------------------- * 100 [%] |

| celková aktiva |

Dlouhodobá zadluženost

Výsledek vyjadřuje, kolik Kč dlouhodobých dluhů připadá na 1 Kč aktiv, jinými slovy kolika Kč dlouhodobých dluhů je zatížena každá 1 Kč aktiv. Tento ukazatel nepostihuje celkovou zadluženost podniku, bere v úvahu jen dlouhodobé dluhy. Vyjadřuje, jaká část podniku je financována dlouhodobými dluhy a napomáhá nalézt rozumnou míru mezi krátkodobým a dlouhodobým financováním. Z cizího kapitálu je dlouhodobý ten, který má pro společnost riziko relativně nižší - nehrozí totiž splatnost během příštích dvanácti měsíců.

| dlouhodobé závazky + bankovní úvěry dlouhodobé | |

| Dlouhodobá zadluženost = | ------------------------------------------------------------------------------ * 100 [%] |

| celková aktiva |

Běžná zadluženost

Ukazatel funguje na podobném principu jako ukazatel dlouhodobé zadluženosti. Ukazatel popisuje, jaká úroveň majetku organizace je kryta krátkodobým cizím kapitálem. Poměřuje krátkodobý cizí kapitál s celkovými aktivy.

| krátkodobý cizí kapitál | |

| Běžná zadluženost = | ---------------------------------- * 100 [%] |

| celková aktiva |

Koeficient samofinancování

Ukazatel vyjadřuje podíl vlastního kapitálu na celkovém majetku podniku, u úspěšných podniků by měl být vyšší než 0,3. Podstatou je vyjádření nezávislosti podniku na cizím kapitálu, určitá míra "soběstačnosti" podniku. Někdy bývá uváděn jako "kvóta vlastního kapitálu". Jedná se o doplňkový ukazatel Celkové zadluženosti podniku. Sleduje dlouhodobou stabilitu společnosti, především to, jaký způsobem financuje společnost svá aktiva. Měl by se však posuzovat v návaznosti na rentabilitu podniku. Doporučuje se, aby tento ukazatel neklesal pod úroveň 30 %. Žádoucí hodnota by neměla být stanovena jako minimum, ale spíše je vhodnější stanovit interval doporučených hodnot pro konkrétní podnik.

| vlastní kapitál | |

| Koeficient samofinancování = | ----------------------- * 100 [%] |

| celková aktiva |

Finanční páka (Financial leverage)

Vyjadřuje, kolikrát převyšuje celkový kapitál velikost vlastního kapitálu. Ukazatel finanční páky (FP) je jednou z forem vyjádření míry zadluženosti podniku a je vyjádřen podílem cizího kapitálu na celkové finanční struktuře podniku. Je založen na skutečnosti, že cizí kapitál je obvykle levnější než vlastní a to do té doby, dokud podnik dokáže každou korunu kapitálu zhodnotit více než je úroková sazba dluhu.

Poměr rentability vlastního kapitálu k rentabilitě celkového kapitálu má být vždy větší než 1 a tento ukazatel se nazývá index finanční páky.

| celková aktiva | |

| Finanční páka = | ----------------------- |

| vlastní kapitál |

Dlouhodobé krytí aktiv

Ukazatel určuje podíl dlouhodobých zdrojů na celkových aktivech organizace. Podkapitalizování podniku může být pro podnik nebezpečné, neboť nastává tehdy, je-li firma příliš zadlužena a výše vlastního kapitálu je nepřiměřená rozsahu provozní činnosti podniku. Dochází k němu zpravidla v období prosperity firmy, která v důsledku zvyšování objemu zakázek zvyšuje svůj majetek, pro který hledá zdroje finančního krytí. Hodnota ukazatele by rozhodně měla být větší než 1, neboť podle zásad správného financování by firma měla dlouhodobý majetek krýt dlouhodobým kapitálem, který by měl být dostatečně vysoký, aby nejen umožňoval financování stálých aktiv, ale vytvářel v potřebné výši i dostatečný pracovní kapitál, nezbytný pro zajištění běžného chodu podniku.

| vlastní kapitál + dlouhodobý cizí kapitál | |

| Dlouhodobé krytí aktiv = | -------------------------------------------------------------- |

| celková aktiva |

Koeficient zadlužení (Poměr cizího kapitálu k vlastnímu kapitálu)

Je poměrně významným ukazatelem pro banku z hlediska poskytnutí úvěru. Cizí zdroje by neměly překročit jeden a půl násobek hodnoty vlastního jmění; optimální stav je nižší hodnota cizích zdrojů než vlastního jmění.

Pro porovnání ukazatele je rozhodující jeho vývoj v časové řadě. Znamená to, zda se podíl cizích zdrojů zvyšuje nebo snižuje. Při nárůstu tohoto ukazatele dochází ke zvyšování podílů cizích zdrojů použitelných na krytí potřeb podniku. Ukazatel signalizuje bance a věřitelům, do jaké míry by mohli přijít o své nároky, a akcionářům ukazuje riziko ztrát v případě likvidace podniku.

| cizí zdroje | |

| Koeficient zadlužení = | ---------------------- * 100 [%] |

| vlastní kapitál |

Poměr dlouhodobých dluhů k vlastnímu jmění

Ukazuje kolik dlouhodobých dluhů připadá na 1 Kč vlastního jmění.

| dlouhodobé závazky + bankovní úvěry dlouh. | |

| Poměr dlouhod. dluhů k vlastnímu jmění = | ------------------------------------------------------------------- |

| vlastní kapitál |

Míra finanční samostatnosti

Reciproká hodnota předcházejícího ukazatele Zadluženost vlastního jmění ukazuje, kolikrát pokryje vlastní kapitál celkové závazky.

| vlastní kapitál | |

| Míra finanční samostatnosti = | ----------------------- |

| cizí zdroje |

Dlouhodobé krytí stálých aktiv

Ukazatel popisuje krytí stálých aktiv dlouhodobým kapitálem. Jakmile je výsledná hodnota vyšší než 1, tak je možné hovořit o tzv. překapitalizaci, která znamená stabilitu podniku, ale nižší efektivnost podnikatelského procesu.

| vlastní kapitál + dlouhodobý cizí kapitál | |

| Dlouhodobé krytí stálých aktiv = | ----------------------------------------------------------- |

| stálá aktiva |

Úrokové krytí

Je poměrový ukazatel, který nám říká, kolikrát jsou úroky z poskytnutých úvěrů kryty výsledkem hospodaření firmy za dané účetní období. Čím vyšší je tento ukazatel, tím vyšší úroveň finanční situace ve firmě. Ukazatel měří, kolikrát by se mohl provozní zisk snížit před tím, než se společnost dostane na úroveň, kdy již nebude schopna zaplatit své úrokové povinnosti. V čitateli zlomku se používá provozní zisk, tj. výsledek hospodaření před odečtením úroků a daní, který se porovnává s celkovým ročním úrokovým zatížením.

U tohoto ukazatele se za dobrou považuje hodnota větší než 3, za vynikající hodnota nad 6. Pro strojírenské odvětví je přímo stanovena doporučená hodnota větší než 4,5.

| HV za účetní období + daň z příjmu + nákladové úroky | |

| Úrokové krytí = | ------------------------------------------------------------------------------ |

| nákladové úroky |

Úrokové zatížení

Tento ukazatel nám vyjadřuje, kolik % z našeho zisku nám odčerpávají placené úroky. Tento ukazatel by neměl přesáhnout 40% hranici. Jedná se o doplňující ukazatel k ukazateli úrokového krytí. Je důležitý k rozhodování managementu o zvyšování či snižování cizího kapitálu v kapitálové struktuře podniku. Pro kvalitní rozhodování je dále potřeba pákových ukazatelů, které podají obraz o zvyšování či snižování efektivnost podnikání.

| nákladové úroky | |

| Úrokové zatížení = | --------------------------------- * 100 [%] |

| HV + nákladové úroky |

Doba splácení dluhu

Doba splácení dluhu je pojem, který označuje počet roků, za které bude podnik schopný splatit všechny dluhy.

| cizí zdroje - pohotové peněžní prostředky | |

| Doba splácení dluhu = | ----------------------------------------------------------------------- [roky] |

| výsledek hospodaření za úč. období + odpisy |

Solventnost

Solventnost je schopnost platit včas své závazky. Jinými slovy platební schopnost. Solventnost vyjadřuje schopnost podniku dostát veškerým svým závazkům (krátkodobým i dlouhodobým). Solventnost firmy vhodně doplňuje ukazatele likvidity, neboť poskytuje obraz o tom, jak je firma schopna splácet své krátkodobé či dlouhodobé závazky z rozdílu mezi příjmy a výdaji. Tento ukazatel by měl vykazovat vyšší než 30% hodnotu.

Platební neschopnost neboli insolvence/úpadek podle insolvenčního zákona nastává tehdy, pokud má dlužník více věřitelů a závazky déle jak 30 dnů po splatnosti, které není schopen je plnit. Insolvence může být následkem dlouhodobě nedostatečné likvidity podniku.

| výsledek hospodaření za úč. období + odpisy | |

| Solventnost = | ----------------------------------------------------------------------- [roky] |

| cizi zdroje - pohotové peněžní prostředky |

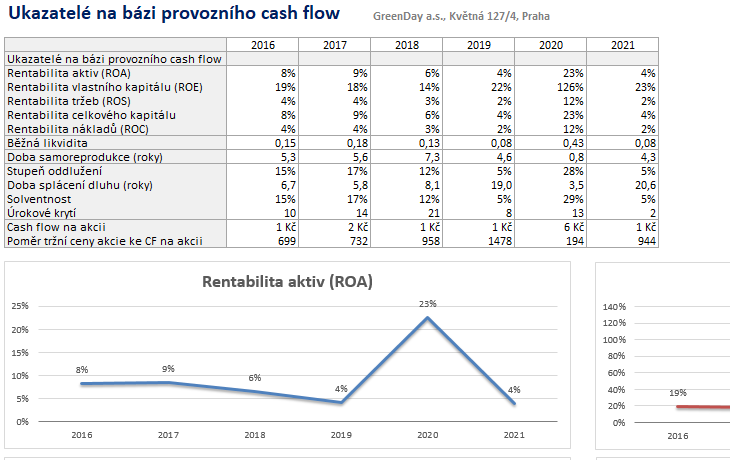

Ukazatelé na bázi provozního cash flow (Indicators based on cash flow)

Pomocí ukazatelů na bázi cash flow se měří význam finančních toků ve finanční situaci podniku. Cash flow nahrazuje v poměrových ukazatelích zisk. Pro většinu ukazatelů se používá cash flow z provozní činnosti. Tedy se poměřují finanční toky z provozní činnosti s vybranými položkami výkazu zisků a ztrát nebo rozvahy. Úkolem analýzy cash flow je zachytit varovné signály možných platebních potíží a posoudit vnitřní finanční potenciál firmy.

Ukazatele obvykle vycházejí z jiných poměrových ukazatelů (např. rentability, likvidity), ve kterých je účetní zisk zpravidla nahrazen provozním cash flow. Tedy se poměřují finanční toky z provozní činnosti s vybranými položkami výkazu zisků a ztrát nebo rozvahy. Úkolem analýzy cash flow je zachytit varovné signály možných platebních potíží a posoudit vnitřní finanční potenciál firmy.

Cash flow rentabilita aktiv ROA (CF)

Ukazatel cash flow rentabilita aktiv označuje, jakou část příjmů podnik generuje z kapitálu vázaného v majetku. Ukazatel je odvozen od ukazatele rentability aktiv (ROA), místo zisku se však do čitatele dosazuje cash flow. Tento ukazatel je vaším signálem včasného varování, abyste hledali příčinu tohoto nepříznivého stavu, ať je to vysoká hodnota pohledávek s delší dobou splatnosti, nebo zásoby materiálu či výrobků ležící ve skladech delší dobu bez pohybu, či vysoké investice do výrobních hal, strojního vybavení či dalšího zařízení, u kterých nevyužíváte jejich plnou kapacitu.

| cash flow z provozní činnosti | |

| Cash flow rentabilita aktiv = | --------------------------------------------- * 100 [%] |

| aktiva |

Cash flow rentabilita vlastního kapitálu ROE (CF)

Rentabilita vlastního kapitálu z cash flow označuje kolik cash flow připadá na jednu korunu investovaného kapitálu. Je odvozen z ukazatele rentabilita vlastního kapitálu (ROE - Return on Equity), ve kterém je zisk nahrazen cash flow. Na ukazatel rentability vlastního kapitálu z cash flow nepůsobí odpisy ani tvorba dlouhodobých rezerv.

| cash flow z provozní činnosti | |

| Cash flow rentabilita vlastního kapitálu = | -------------------------------------------- * 100 [%] |

| vlastní kapitál |

Cash flow rentabilita tržeb ROS (CF)

Ukazatel cash flow rentabilita tržeb označuje finanční efektivitu firmy. Ukazatel je odvozen od ukazatele rentability tržeb (ROS), místo zisku se však do čitatele dosazuje cash flow. Touto úpravou je ukazatel ROS (CF) méně ovlivněn investičními cykly a stupněm odepsanosti stálých aktiv.

| cash flow z provozní činnosti | |

| Cash flow rentabilita tržeb = | ------------------------------------------ * 100 [%] |

| roční tržby |

Cash flow rentabilita celkového kapitálu

Ukazatel cash flow rentabilita celkového kapitálu označuje schopnost přijímat úvěry, protože cash flow z provozní činnosti nezahrnuje finanční náklady.

| cash flow z provozní činnosti | |

| Cash flow rentabilita celkového kapitálu = | ---------------------------------------------- * 100 [%] |

| kapitál |

Cash flow rentabilita nákladů ROC (CF)

Ukazatel cash flow rentability nákladů vyjadřuje kolik korun zisku podnik získal vložením jedné koruny nákladů, vyjadřuje tedy, s jakou mírou efektivnosti byly náklady vynaloženy. Hodnota tohoto ukazatele by měla být co nejvyšší a měla by se ve svém vývoji stále zvyšovat, neboť podnik by se měl snažit dosahovat co nejvyššího zisku při co nejnižších nákladech.

| cash flow z provozní činnosti | |

| Cash flow rentabilita nákladů = | ---------------------------------------------- * 100 [%] |

| celkové náklady |

Běžná likvidita z cash flow

Ukazatel likvidita z cash flow označuje schopnost podniku splácet své splatné závazky z vytvořených peněžních prostředků. Ukazatel je odvozen z ukazatelů likvidity.

| cash flow z provozní činnosti | |

| Běžná likvidita z cash flow = | ------------------------------------------ * 100 [%] |

| krátkodobé závazky |

Doba samoreprodukce z cash flow

Ukazatel informuje, za jak dlouhou dobu bude obnovena položka vlastního kapitálu z cash flow, zjednodušeně řečeno, za jak dlouho si na sebe podnik vydělá. Uvádí se, že tato doba (počet let), by neměla přesáhnout 8 let.

| vlastní kapitál | |

| Doba samoreprodukce = | ----------------------------- |

| cash flow z provozní činnosti |

Stupeň oddlužení

Ukazatel stupeň oddlužení označuje schopnost podniku dostát svým závazkům z vlastních finančních možností. Je indikátorem racionality finanční politiky podniku. Jde o poměr mezi financováním cizím kapitálem a schopností podniku hradit vzniklé závazky z vlastní finanční síly.

| cash flow z provozní činnosti | |

| Stupeň oddlužení = | -------------------------------------------- * 100 [%] |

| cizí kapitál |

Doba splácení dluhu z cash flow

Ukazatel doba splácení dluhů označuje počet roků, za které bude podnik schopný splatit všechny dluhy za předpokladu, že udrží současnou úroveň tvorby cash flow.

Čím je tento ukazatel nižší, tím větší poskytuje firmě svobodu a flexibilitu pro budování její dlouhodobé strategie bez omezování a zasahování ze strany externích finančních zdrojů.

| cizí zdroje | |

| Doba splácení dluhů = | -------------------------------------------- [roky] |

| cash flow z provozní činnosti |

Solventnost

Solventnost je schopnost platit včas své závazky. Jinými slovy platební schopnost. Solventnost vyjadřuje schopnost podniku dostát veškerým svým závazkům (krátkodobým i dlouhodobým). Solventnost firmy vhodně doplňuje ukazatele likvidity, neboť poskytuje obraz o tom, jak je firma schopna splácet své krátkodobé či dlouhodobé závazky z rozdílu mezi příjmy a výdaji. Tento ukazatel by měl vykazovat vyšší než 30% hodnotu.

Platební neschopnost neboli insolvence/úpadek podle insolvenčního zákona nastává tehdy, pokud má dlužník více věřitelů a závazky déle jak 30 dnů po splatnosti, které není schopen je plnit. Insolvence může být následkem dlouhodobě nedostatečné likvidity podniku.

| cash flow z provozní činnosti | |

| Solventnost = | ----------------------------------------------------------------------- [roky] |

| cizi zdroje - pohotové peněžní prostředky |

Úrokové krytí z cash flow

Ukazatel úrokové krytí ukazuje, kolikrát jsou nákladové úroky pokrývány vytvořenými peněžními prostředky.

| cash flow z provozní činnosti | |

| Úrokové krytí = | ------------------------------------------ |

| placené úroky |

Cash flow na akcii

Ukazatel cash flow na akcii označuje schopnost podniku vyplácet dividendy. Ukazatel slouží také ke krátkodobému rozhodování o použití kapitálu. Je odvozen z ukazatele čistý zisk na akcii (EPS - Earnings Per Share), ve kterém je zisk nahrazen cash flow. Oproti EPS není ukazatel cash flow na akcii ovlivněn metodami odpisování.

| cash flow z provozní činnosti | |

| Cash flow na akcii = | ------------------------------------------ |

| počet kmenových akcií |

Poměr tržní ceny akcie ke cash flow na akcii

Ukazatel poměr tržní ceny akcie ke cash flow na akcii označuje stupeň ocenění cash flow firmy na trhu cenných papírů. Je odvozen z ukazatele (P/E - Price Earnings Ratio), ve kterém je zisk nahrazen cash flow. Oproti P/E není ukazatel ovlivněn zvolenými odpisovými metodami, díky čemuž je vhodný pro prostorové srovnání.

| tržní cena akcie | |

| Poměr tržní ceny akcie ke cash flow na akcii = | ---------------------------- |

| cash flow na akcii |

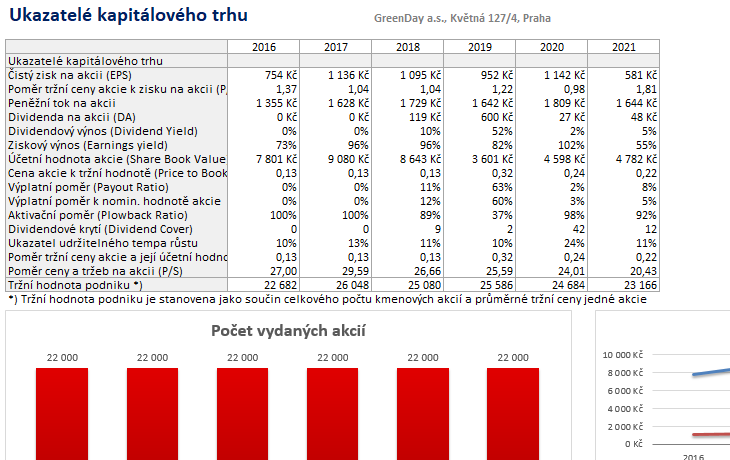

Ukazatelé kapitálového trhu (Indicators of Capital Market)

Tento list porovnává výsledky hospodaření podniku s tím, jak jeho budoucnost vidí investoři. Zároveň nastíní, jak je trh hodnocen minulou činností podniku a jaké je další budoucí výhled, jeho výsledkem jsou úrovně - likvidity podniku, využití aktiv, využití dluhů a výnosnost podniku. Ukazatele tržní hodnoty analyzují kapitálový trh, který je důležitým parametrem k vykreslení hospodářské situace podniku pro současné i budoucí investory. Minulá činnost podniku je hodnocena pro predikci budoucnosti podniku.

Investoři vkládají své peníze do firmy hlavně za účelem získání a) dividendy, b) kapitálového výnosu z prodeje podniku nebo jeho akcií – pokud tržní hodnota akcií roste, roste i potenciální výnos z jejich prodeje. Ukazatele tržní hodnoty ve svých výpočtech často využívají právě údaje o tržní hodnotě akcií či výši dividend a přináší tak do finanční analýzy pohled investorů, kteří hodnotí firmu nejen podle současného vývoje, ale také podle očekávání budoucí situace.

Čistý zisk na akcii (Earnigs Per Share - EPS)

Zisk společnosti je nejdůležitější sledovanou makroekonomickou veličinou. Ukazatel čistého zisku na akcii je považován za klíčový údaj o finanční situaci společnosti. Jeho význam spočívá v tom, že odráží výsledek a úspěch ve vztahu i ke konkurentům a informuje akcionáře o velikosti zisku na jednu akcii, který by mohl být vyplacen ve formě dividend. Ukazatel lze označit také jako rentabilitu na 1 akcii. Informuje akcionáře o velikosti zisku na jednu kmenovou akcii, který by mohl být vyplacen ve formě dividend, pokud by podnik neuvažoval o reinvestici.

Ukazatel se využívá při porovnání finanční výkonnosti akcií různých společností (pozor, vykázaný zisk může být ovlivněn účetní politikou podniku). Je to jeden z významných ukazatelů výkonnosti firem kótovaných na burze.

| výsledek hospodaření za účetní období | |

| Čistý zisk na akcii = | ----------------------------------------------------------- |

| počet vydaných kmenových akcií |

Poměr tržní ceny akcie k zisku na akcii (Price Earnings Ratio - P/E)

Ukazatel představuje poměr tržní ceny akcie k čistému zisku na akcii (EPS). Je po velikosti zisku nejsledovanějším mikroekonomickým údajem. Jde o důležitý poměrový ukazatel, který slouží k ohodnocení jednotlivých akciových titulů. Čím je ukazatel P/E vyšší, tím je daná akcie vzhledem k zisku (současnému nebo očekávanému) dražší a naopak. Odhaduje počet let potřebných ke splácení ceny akcie jejím výnosem. Ukazuje kolik Kč jsou investoři ochotni zaplatit za 1 Kč vykazovaného zisku. Významnou roli při hodnocení hraje investorské riziko a očekávání.

Relativně vysoká hodnota v rámci odvětví znamená, že investoři očekávají v budoucnu vysoký růst dividend nebo že akcie obsahuje malé riziko, díky kterému se investoři spokojí s menším výnosem. Naopak nízká hodnota může znamenat nízký růstový potenciál firmy či vyšší rizikovost firmy.

| průměrná tržní cena akcie | |

| Poměr tržní ceny akcie k zisku na akcii = | -------------------------------------- |

| čistý zisk na akcii (EPS) |

Peněžní tok na akcii

"Modifikovaný ukazatel rentability akcie" ukazuje, jaká část peněžního toku připadá na 1 akcii a používá se k porovnání několika společností. Nevypovídá nic o vyplacené dividendě!

| výsledek hospodaření + odpisy | |

| Peněžní tok na akcii = | --------------------------------------------------- |

| počet vydaných kmenových akcií |

Dividenda na akcii (DA)

Udává výši dividendy připadající na 1 akcii, tj. výnos akcionáře z investice. Jedním z důvodů, proč investor kupuje akcie, jsou dividendy. Dividenda je výnos vyplácený emitentem (akciovou společností) do rukou akcionáři, který cenné papíry držel v tzv. rozhodný den pro výplatu dividendy. V podstatě se jedná o podíl na zisku, který společnost vytvořila. Ve většině případů je dividenda vyplacena ze zisku za minulý rok, ale může být vyplacen i nerozdělený zisk z minulých let. O tom, zda společnost bude, nebo nebude dividendy vyplácet, rozhoduje valná hromada - zpravidla se tak děje na návrh managementu společnosti.

| celkový roční úhrn vyplacených dividend | |

| Dividenda na akcii = | ---------------------------------------------------------------------------------------------------------------------- |

| počet emitovaných kmenových akcií (= základní jmění / nominální hodnota akcie) |

Dividendový výnos (Dividend Yield)

Udává procentuální zhodnocení investice akcionáře a je jednou z důležitých motivací k prodeji, držbě nebo koupi akcie pro investory. Dividendový výnos je dán vztahem dividendy připadající na 1 akcii ku tržní ceně (kurzu) akcie. Jestliže ukazatel roste v důsledku klesající tržní ceny, znamená to pro akcionáře horší prodejnost akcie. Jestliže ale ukazatel roste v důsledku rostoucích dividend jsou akcie pro akcionáře atraktivní.

| dividenda na akcii * 100 | |

| Dividendový výnos = | ----------------------------------------- |

| průměrná tržní cena akcie |

Ziskový výnos

Pro investora je mírou rentability vloženého kapitálu. Ziskový výnos se počítá jako podíl zisku po zdanění a tržní kapitalizace podniku. Použitelnost ziskového výnosu je omezena stejně jako u dividendového výnosu.

| čistý zisk na akcii (EPS) | |

| Ziskový výnos = | ----------------------------------------- |

| průměrná tržní cena akcie |

Účetní hodnota akcie (Share Book Value)

Říká, jaká část vlastního jmění připadá na 1 akcii. Dá se porovnat s tržní cenou akcie. Ukazatel využívají převážně investoři při hodnocení činnosti podniku. Účetní hodnota na akcii představuje hodnotu majetku společnosti, který náleží jedné akcii po prodeji všeho majetku a odečtení všech závazků. Teoreticky by se měla účetní hodnota společnosti na akcii krýt s cenou akcie. Porovnáním účetní hodnoty společnosti s tržní kapitalizací dává základní pohled na to, zda je společnost nadhodnocená, nebo podhodnocená.

| vlastní kapitál | |

| Účetní hodnota akcie = | -------------------------------------------------- |

| počet vydaných kmenových akcií |

Cena akcie k tržní hodnotě (Price to Book Value)

Ukazuje poměr tržní hodnoty firmy k její účetní hodnotě. Z hodnoty menší 1 vyplívá, že firma má vyšší tržní hodnotu než výše vlastního jmění a naopak.

| počet kmen. akcií * prům. tržní cena akcie(= tržní hodnota podniku) | |

| Cena akcie k tržní hodnotě = | ----------------------------------------------------------------------------------------------------- |

| vlastní kapitál |

Výplatní poměr (Payout Ratio)

Ukazatel výplatního poměru vyjadřuje, jak velký podíl vytvořeného zisku po zdanění je vyplácen akcionářům a to v podobě dividend. Lze ho vyjádřit jako poměr dividend na 1 akcii a čistého zisku na 1 akcii.

Dividendový výplatní poměr se vyjadřuje v procentech vůči celkovému zisku společnosti. Čím je toto procento vyšší, tím vyšší je pravděpodobnost, že by mohlo v budoucnu dojít ke snížení vyplácené dividendy, pokud se podnikání společnosti dostane do problémů. V extrémních případech dokonce mohou podniky vyplácet vyšší dividendu, než jaký byl jejich zisk za poslední rok jako ČEZ v roce 2020. Jedná se však o jednoznačný varovný signál, který si vyžaduje hlubší zkoumání, zda se jedná o mimořádnou událost, nebo o známku snižující se ziskovosti společnosti.

| dividenda na akcii (DA) | |

| Výplatní poměr = | ---------------------------------- |

| čistý zisk na akcii (EPS) |

Výplatní poměr k nominální hodnotě akcie

Vyjadřuje v jakém poměru vzhledem k nominální hodnotě 1 akcie je vyplácena dividenda. Akciové společnosti často fixují výplatu dividend právě k nominální hodnotě.

| dividenda na akcii (DA) | |

| Výplatní poměr k nom. hodnotě akcie = | ----------------------------------------- |

| nominální hodnota 1 akcie |

Aktivační poměr (Plowback Ratio)

Je pojem, který označuje velikost zisku reinvestovaného zpět do podniku. Vzhledem k tomu, že poměr je zaměřen na to, co zbývá po výplatě dividend, pomáhá společnostem zjistit, do jaké míry lze tyto příjmy investovat do projektů souvisejících s touto společností. Majitelé podniků budou tento druh míry retence pečlivě zkoumat jako prostředek k měření úspěchu úsilí společnosti o generování příjmů.

| dividenda na akcii (DA) | |

| Aktivační poměr = | 1 - ---------------------------------- |

| čistý zisk na akcii (EPS) |

Dividendové krytí (Dividend Cover)

Dividendové krytí je druh ocenění, které poskytuje informace o schopnosti podniku vyplatit určitou úroveň dividend. Vzorec v podstatě pomáhá prokázat, kolikrát za celou společnost mohla vyplatit určitou dividendu ze zisků generovaných v určitém období. Základní vzorec spočívá v rozdělení zisku na akcii s dividendami na akcii, takže je poměrně snadné určit, zda společnost mohla snadno vyplatit dividendovou částku dvakrát, třikrát nebo vícekrát ze zisku.

Jedním z důvodů, proč je důležité vyhodnotit dividendové krytí, je to, že výpočet může pomoci naznačit stabilitu společnosti. Tato stabilita nemusí být nutně posuzována podle toho, kolikrát dividendy mohou být vyplaceny ze zisků za dané období, ale podle skutečnosti, že poměr těchto 2 veličin zůstává více či méně konstantní.

| čistý zisk na akcii (EPS) | |

| Dividendové krytí = | ----------------------------------------- |

| dividenda na akcii (DA) |

Ukazatel udržitelného tempa růstu (Sustainable Growth Rate)

Označuje tempo růstu podniku, při kterém není nutné zajišťovat dodatečné vnější zdroje pro financování, protože je plně financován z vlastních zdrojů a reinvestovaného zisku. Používá se např. v Gordonově modelu při výpočtu vnitřní hodnoty akcie, protože se jedná o tempo růstu, při kterém se nemění struktura financování.

| Ukazatel udržitelného tempa růstu = | rentabilita vlastního kapitálu (ROE) * aktivační poměr |

Poměr tržní ceny akcie a její účetní hodnoty (Market to Book Ratio)

Poměřuje tržní a účetní cenu akcie. Pokud je hodnota větší než 1, pak je tržní hodnota podniku větší než ocenění vlastního kapitálu v účetním vyjádření v rozvaze. Naopak pokud je hodnota výrazně nižší než 1, pak potencionální reprodukční schopnost podnikových aktiv není investory hodnocena jako dostatečná vzhledem k výši rizika spojeného s daným druhem činnosti a vzhledem k objemu akciového kapitálu.

| tržní cena akcie | |

| Poměr tržní ceny akcie a její účetní hodnoty = | --------------------------------- |

| účetní hodnota akcie |

Poměr ceny a tržeb na akcii (Price to Sales Ratio)

Označuje aktuální cenu akcie vztaženou k celkovým prodejům na akcii. P/S je výhodné použít při měření mladých a nových firem zatím bez zisku, u kterých zatím není možné použít P/E. P/S se liší podle odvětví a nemá na něj vliv zdanění. Ukazatel pomáhá investorovi s rozhodnutím, zda investovat do určité akcie. V literatuře se doporučuje nakupovat akcie s P/S ideálně do hodnoty 1, maximálně do hodnoty 3. Hodnota nad 5 naznačuje extrémní předražení akcie.

| cena 1 akcie * celkový počet vydaných akcií | |

| Poměr ceny a tržeb na akcii = | ----------------------------------------------------------------- |

| celkové tržby firmy |

Tržní hodnota podniku (v tis. Kč)

Oceňování podniku je individuálním a velmi složitým procesem, na kterém pracuje celý tým odborníků z různých profesí. Cílem oceňování firmy je stanovení jeho tržní hodnoty s přihlédnutím k mnoha různým faktorům působících na současnou, ale především budoucí ekonomickou situaci podniku. Tržní hodnotu ocenění ale nelze exaktně určit, výsledek stanovený pomocí zvolené metody dává ekonomický obraz o podniku a je nutné s ním dále pracovat (porovnávat, hodnotit, srovnávat s jinými případy ocenění). Zde použitá velice zjednodušeně určená hodnota se vypočítá se počtem vydaných akcií vynásobených tržní cenou 1 akcie.

| počet vydaných akcií * průměrná tržní cena akcie | |

| Tržní hodnota podniku = | -------------------------------------------------------------------------- |

| 1000 |

Poměřujte výsledky poměrových ukazatelů s konkurencí i odvětvím

Pro majitele firem by nemělo význam vypočítávat poměrové ukazatele, pokud by z vypočtených hodnot nedokázali stanovit, jestli je jejich firma finančně zdravá, nebo není. Je tedy potřeba kromě spočítání ukazatelů také umět získané výsledky vhodně interpretovat.

V této oblasti je problematické stanovit nějaké přesné ideální hodnoty ukazatelů. Můžeme si ke každému probíranému ukazateli doplnit jeho doporučené hodnoty, tak jak je uvádějí různé odborné teoretické materiály. Tyto hodnoty je ovšem potřeba brát spíše jako hraniční, jako první rychlý test toho, je-li finanční zdraví firmy v normě, nebo vykazuje-li extrémní odchylky od standardů.

Mnohem průkaznější, a o finančním zdraví firmy více vypovídající, je srovnávání vypočtených hodnot v rámci firmy v různých časových obdobích společně s verbální interpretací jevů, které v čase měly na výsledky ukazatelů vliv. Zpravidla každý majitel firmy dokáže zpětně vyhodnotit některý z roků fungování firmy jako dobrý či nejlepší a k ukazatelům tohoto „vzorového“ roku pak vztahovat hodnoty z jiných let.

Nejlepší je porovnat vlastní firemní hodnoty s hodnotami jiných, podobných firem. Tím se dá prověřit, zda se vlastní firma v některých hodnotách od stejných či podobných firem neliší příliš „výrazně negativně“, což by mohlo být ukazatelem skutečnosti, že firma dělá něco opakovaně špatně.

Pro porovnání s českými průměry průmyslových podniků si můžete stáhnout ze stránek Ministerstva průmyslu a obchodu Finanční analýzy podnikové sféry.

Použité zdroje

Grünwald Rolf - Holečková Jaroslava: Finanční analýza a plánování podniku. 1. vydání Praha: Vysoká škola ekonomická v Praze, 1997. 197 s. ISBN 80-7079-257-4.

Kislingerová Eva - Hnilica Jiří: Finanční analýza - krok za krokem. 1. vydání Praha: C. H. Beck, 2005. 137 s. ISBN 80-7179-321-3.

Grünwald Rolf: Finanční analýza - metody a využití. Praha: VOX Consult s.r.o., 1995. 81 s.

Neumaierová Inka: Řízení hodnoty, Praha: VŠE, 1998, 137 s., ISBN 80-7079-921-8

Jiříček Petr - Morávková Magda: Finanční analýza. Jihlava: VŠPJ, 2008, s. 5. ISBN 978-80-87035-14-6.

Kislingerová Eva: Manažerské finance. 2. přeprac. a dopl. vyd. Praha: C.H. Beck, 2007. 745 s. ISBN 9788071799030.

Kislingerová Eva: Oceňování podniku. 2. přeprac. a dopl. vyd. Praha: C.H. Beck, 2001. 367 s. ISBN 8071795291.

Harna Lubomír - Rezková Jiřina - Březinová Hana: Finanční analýza Praha: Bilance, 2007. 72 s. ISBN 80-86371-49-2.

Neumaier Ivan - Neumaierová Inka: Výkonnost a tržní hodnota firmy, Grada, 2002, 215 s., ISBN 80-247-0125-1

Miloslav Synek, Heřman Kopkáně, Markéta Kubálková: Manažerské výpočty a ekonomická analýza, Nakladatelství C. H. Beck, s. r. o., 2009, 320 s., ISBN 978-80-7400-154-3

Eva Rosochatecká a kolektiv: Ekonomika podniků, Česká zemědělská univerzita v Praze, 2009, 201 s., ISBN 978-80-213-1892-2

Neumaierová Inka - Neumaier Ivan Index IN05: Index IN05. In Evropské finanční systémy: Sborník příspěvků z mezinárodní vědecké konference. Brno, Masarykova univerzita v Brně, 2005. s. 143-146.

Sedláček Jaroslav: Finanční analýza podniku. 2., aktualiz. vyd. Brno, Computer Press, 2011, 152 s. ISBN 978-80-251-3386-6.

Kubíčková Dana - Kotěšovcová Jana: Finanční analýza. 1. vyd. Praha: V3FS EUPRESS, 2006, 125 s. ISBN 80-7179-321-3.

Kovařík Pavel: Prezentace k předmětu Manažerská ekonomika, Praha: VŠEM 2013

https://managementmania.com/cs/

https://portal.pohoda.cz/

https://www.linkedin.com/in/lencovaveronika/recent-activity/posts/

https://www.investicnigramotnost.cz/jak-zacit-pomerove-ukazatele/

https://finex.cz/jaky-je-spravny-vyplatni-pomer-payout-ratio-u-dividend/